Độ lệch chuẩn là gì? Độ lệch chuẩn (tiếng anh: Standard Deviation) là công cụ thống kê đo lường độ phan tán của tập dữ liệu so với giá trị trung bình nhận được và tính là căn bậc hai của phương sai. Đó là khái niệm của độ lệch chuẩn, còn chi tiết hơn hãy cùng Top Kinh Doanh tìm hiểu chi tiết dưới đây:

Độ lệch chuẩn là gì ?

Nội dung chính

Ý nghĩa độ lệch chuẩn

Độ lệch chuẩn được sử dụng trong thống kê và tài chính được áp dụng cho tỉ lệ hoàn vốn hàng năm của một khoản đầu tư. Độ lệch chuẩn làm sáng tỏ những sự biến động trong lịch sử khoản đầu tư.

Standard Deviation của một mã cổ phiếu càng lớn hay phương sai giữa giá cổ phiếu và giá trị trung bình càng lớn thì cho thấy phạm vi giá của cổ phiếu đó càng lớn.

Ví dụ : Độ lệch chuẩn của CP Blue-chip không thay đổi thường thấp so với CP không ổn định .

Ý nghĩa độ lệch chuẩn

Độ lệch chuẩn được tính theo công thức bằng căn bậc hai của phương sai, giúp nhà đầu tư xác định sự chênh lệch giữa mỗi điểm từ đó đưa ra các nhận định chính xác hơn về cổ phiếu. Trong trường hợp điểm dữ liệu nằm quá xa giá trị trung bình, thì mặc nhiên điểm đó có độ lệch cao trong tập dữ liệu và độ dàn trải dữ liệu càng lớn.

Công thức độ lệch chuẩn

Công thức độ lệch chuẩn

Trong đó :

Xi: giá trị của điểm i trong tập dữ liệu.

x̄: là giá trị của tập dữ liệu.

n: là tổng số quan sát trong tập dữ liệu.

X trung bình được tính bằng tổng những quan sát, chia cho số quan sát .

Phương sai cho mỗi điểm dữ liệu bằng cách tính trừ giá trị của quan sát với giá trị trung bình. Tiếp đến, bình phương và chia cho số quan sát trừ một. Cuối cùng là căn bậc hai phương sai để tìm độ lệch chuẩn.

Xem thêm: Cuộc sống vốn luôn chứa đựng những muộn phiền, cũng may còn có bầu trời luôn cho ta niềm tin!

Cách sử dụng độ lệch chuẩn

Độ lệch chuẩn là một công cụ hết sức có ích trong việc xây dựng chiến lược cho nhà đầu tư. Vì nó đo lường khá chính xác mức độ biến động của thị trường chứng khoán và dự đoán kết quả đầu tư.

Standard Deviation thấp hơn không có nghĩa là tốt hơn mà nó phụ thuộc vào khoản đầu tư của nhà đầu tư đang có và họ sẵn sàng chấp nhận rủi ro đi kèm hay không. Trong trường hợp có sự xáo trộn trong danh mục đầu tư, thì nhà đầu tư nên xem lại khả năng chịu đựng rủi ro với sự xáo trộn này và mục tiêu tổng thể của họ

Đối với các nhà đầu tư mạo hiểm thường thích đầu tư vào các loại tài sản có biên độ biến động giá trị cao hơn mức trung bình. Còn các nhà đầu tư dài hạn thì sẽ e ngại rủi ro hơn rất nhiều.

Độ lệch chuẩn là phương pháp đo lường rủi ro cơ bản được sử dụng rộng rãi trong giới đầu tư từ nhà phân, quản lý và cố vấn đầu tư thường hay sử dụng. Độ chênh lệch lớn cho thấy biên độ lợi nhuận của một quỹ đang chênh lệch so với lợi nhuận dự kiến. Độ lệch chuẩn khá dễ hiểu nên, nên công cụ thống kê này thường xuyên được sử dụng để báo cáo cho nhà đầu tư và khách hàng.

Cách sử dụng độ lệch chuẩn

Độ lệch chuẩn và phương sai khác nhau thế nào?

Như công thức tính độ lệch chuẩn ở trên thì độ lệch chuẩn bằng căn bậc hai của phương sai.

Trong đó, phương sai sẽ giúp nhà đầu tư xác định mức độ dàn trải khi so sánh với giá trị trung bình. Phương sai lớn cho thấy mức độ biến động của các giá trị từ dữ liệu và khoảng cách giữa các giá trị quan sát với nhau. Nhưng phương sai sẽ khó hiểu hơn độ lệch chuẩn, do phương sai biểu thị kết quả bình phương của độ lệch chuẩn.

Độ lệch chuẩn thì dễ hình dung và áp dụng với những người không quá hiểu biết về kỹ thuật tính toán trong đầu tư. Nó biểu thị đơn vị đo lường cùng với dữ liệu, sử dụng độ lệch chuẩn, các nhà đầu tư dễ dàng thống kê và xác định dữ liệu có được phân phối chuẩn hay chưa.

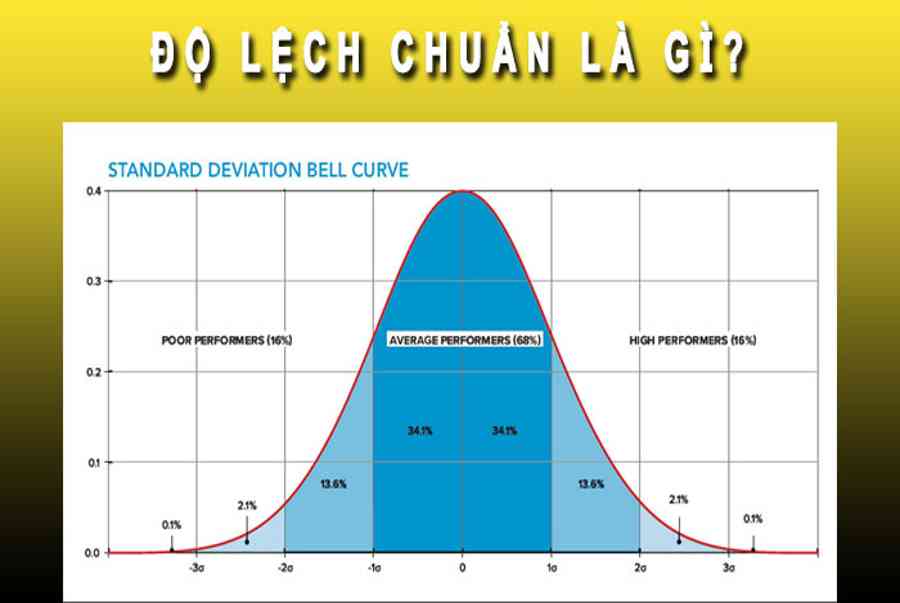

Khi tài liệu phân phối chuẩn thì có đến 68 % quan sát sẽ nằm trong một biên độ lệch chuẩn đến điểm trung bình. Phương sai bằng bình phương nên sẽ có thực trạng nhiều điểm tài liệu nằm ngoài độ lệch chuẩn, hay những nhà đầu tư gọi là điểm ngoại lai. Phương sai nhỏ hơn dẫn đến nhiều tài liệu gần với giá trị trung bình .

Nhược điểm lớn nhất của việc sử dụng độ lệch chuẩn là nó bị ảnh hưởng bởi các điểm ngoại lai và các giá trị âm. Độ lệch chuẩn có giả định là phân phối và xem xét tất cả sự không chắc chắn mặc định là rủi do cho dù khi nó có lợi cho nhà đầu tư ví dụ như khi đạt lợi nhuận trên mức trung bình.

Ví dụ về độ lệch chuẩn

Ví dụ tất cả chúng ta có những quan sát lần lượt là 3, 5, 7 và 7 với tổng là 22. Sau đó, chia tổng cho số quan sát trong trường hợp này là 4 thì sẽ được 5,5. Từ đây ta có trung bình x ̄ = 5,5 và N = 4 .

Tính phương sai bằng cách trừ mỗi quan sát cho giá trị trung bình là 5,5 ta được những hiệu quả lần lượt là – 2,5, – 0,5, 1,5, 1,5. bình phương phương sai vừa nhận được bằng 6,25, 0,25, 2,25, 2,25. Cộng những giá trị bình phương sau đó chia cho N trừ 1, bằng 3, cho hiệu quả phương sau xê dịch 3,67

Để tính được độ lệch chuẩn thì ra lấy phương sai căn bậc hai là khoảng chừng 1,1915 .

Ví dụ về độ lệch chuẩn

Ví dụ, nếu độ lệch của tháng tiên phong là 3 USD và độ lệch của tháng thứ hai là 2 USD, độ lệch bình phương tương ứng là 9 USD và 4 USD, tổng số là 13 USD và trung bình là 6,50 USD. Tính căn bậc hai của trung bình tổng bình phương để tìm ra độ lệch chuẩn. Trong ví dụ này, độ lệch chuẩn là 2,54 USD.Tóm lại phương sai .

Tóm lại độ lệch chuẩn là gì?

Độ lệch chuẩn là công cụ thống kê đo lường độ phan tán của tập dữ liệu so với giá trị trung bình nhận được và tính là căn bậc hai của phương sai. Độ lệch chuẩn giúp nhà đầu tư xác định sự chênh lệch giữa mỗi điểm từ đó đưa ra các nhận định chính xác hơn về cổ phiếu. Trong trường hợp điểm dữ liệu nằm quá xa giá trị trung bình, thì mặc nhiên điểm đó có độ lệch cao trong tập dữ liệu và độ dàn trải dữ liệu càng lớn.

Source: http://139.180.218.5

Category: tản mạn