Tòa nhà Marriner S. Eccles, trụ sở Cục Dự trữ Liên bang

Tòa nhà Marriner S. Eccles, trụ sở Cục Dự trữ Liên bang

Cục Dự trữ Liên bang (tiếng Anh: Federal Reserve System – Fed) hay Ngân hàng Dự trữ Liên bang Hoa Kỳ là ngân hàng trung ương của Hoa Kỳ. Bắt đầu hoạt động năm 1913 theo “Đạo luật Dự trữ Liên bang” của Quốc hội Hoa Kỳ thông qua ngày 23 tháng 12 năm 1913, chủ yếu là để phản ứng với một loạt các hoảng loạn tài chính, đặc biệt là đợt hoảng loạn nghiêm trọng năm 1907.[2][3][4][5][6][7]

Theo thời hạn, những vai trò và trách nhiệm của Fed đã được lan rộng ra và cấu trúc của nó đã biến hóa. [ 3 ] [ 8 ] Các sự kiện như Đại suy thoái và khủng hoảng thập niên 1930 là những tác nhân chính dẫn đến những đổi khác mạng lưới hệ thống. [ 9 ]

Quốc hội Hoa Kỳ thiết lập 3 mục tiêu chính cho chính sách tiền tệ trong Đạo luật dự trữ Liên bang: Việc làm tối đa, giá cả ổn định, và lãi suất dài hạn vừa phải.[10] Hai mục tiêu đầu đôi khi được gọi là nhiệm vụ kép của Cục dự trữ liên bang.[11] Nhiệm vụ của cơ quan này đã được mở rộng trong những năm qua, và đến thời điểm năm 2009 cũng bao gồm việc giám sát và điều tiết ngân hàng, duy trì sự ổn định của hệ thống tài chính và cung cấp các dịch vụ tài chính cho các tổ chức lưu ký, Chính phủ Hoa Kỳ, và các tổ chức chính thức nước ngoài.[12] Fed tiến hành nghiên cứu nền kinh tế và phát hành các ấn phẩm, chẳng hạn như sách Beige.

Bạn đang đọc: Cục Dự trữ Liên bang (Hoa Kỳ) – Wikipedia tiếng Việt

Cục dự trữ liên bang (viết tắt là Fed) Hội đồng thống đốc hay Ban dự trữ Liên bang được Tổng thống Hoa Kỳ bổ nhiệm, một Ủy ban thị trường mở Liên bang được Tổng thống Mỹ bổ nhiệm một phần, 12 Ngân hàng dự trữ liên bang khu vực tọa lạc ở các thành phố khác nhau ở Mỹ, một số ngân hàng thành viên Hoa Kỳ sở hữu tư nhân và nhiều hội đồng tư vấn.[13][14][15] Chính phủ liên bang ấn định mức lương của bảy thống đốc của Hội đồng. Các ngân hàng thương mại điều lệ quốc gia được yêu cầu phải nắm giữ cổ phiếu tại Ngân hàng Dự trữ Liên bang khu vực của họ, mà mang cho họ quyền được bầu một số thành viên hội đồng quản trị của họ. Ủy ban thị trường mỏ Liên bang hoạch định chính sách tiền tệ và Ủy ban này bao gồm tất cả bảy thành viên của Hội đồng thống đốc và mười hai Chủ tịch ngân hàng khu vực, mặc dù chỉ có năm Chủ tịch ngân hàng bỏ phiếu tại bất kỳ thời gian nhất định: chủ tịch của New York Fed và bốn người khác luân phiên các nhiệm kỳ một năm. Vì vậy, các hệ thống dự trữ liên bang có cả hai thành phần tư nhân và công cộng phục vụ lợi ích của công chúng và các ngân hàng tư nhân.[16][17][18][19] Cấu trúc này được xem là duy nhất trong số các ngân hàng trung ương. Cũng bất thường ở chỗ Bộ ngân khố Hoa Kỳ, một thực thể bên ngoài của các ngân hàng trung ương, tạo ra những tiền tệ được sử dụng.[20] Fed xem Hệ thống Dự trữ Liên bang là “một ngân hàng trung ương độc lập bởi vì các quyết định chính sách tiền tệ không cần phải phê chuẩn bởi Tổng thống hoặc bất cứ ai khác trong các ngành hành pháp hay lập pháp của chính phủ, nó không nhận được kinh phí được Quốc hội Hoa Kỳ phân bổ, và các nhiệm kỳ của các thành viên Hội đồng quản trị trải dài qua nhiều nhiệm kỳ Tổng thống và quốc hội.”[21]

nhà nước Hoa Kỳ nhận được tổng thể những doanh thu hàng năm của mạng lưới hệ thống, sau khi chia cổ tức theo luật định là 6 % trên vốn góp vốn đầu tư ngân hàng nhà nước thành viên được trả tiền, và thặng dư thông tin tài khoản được duy trì. Trong năm 2010, Fed đã lãi 82 tỷ USD và chuyển 79 USD tỷ cho Kho bạc Mỹ. [ 22 ]

Nội dung chính

Lịch sử sinh ra và hình thành.

Trong khoảng thời gian từ 1862 đến 1913, hệ thống ngân hàng trung ương của Hoa Kỳ được hình thành theo Đạo luật Ngân hàng quốc gia 1863. Một loạt các biến động trong lĩnh vực ngân hàng ở Hoa Kỳ vào các năm 1873, 1893 và 1907 cho thấy một hệ thống ngân hàng trung ương là cần thiết để điều phối thị trường.

Sau cuộc khủng hoảng cục bộ trong mạng lưới hệ thống ngân hàng nhà nước năm 1907, Quốc hội Hoa Kỳ xây dựng ” Ủy ban tiền tệ vương quốc ” với trách nhiệm thiết kế xây dựng kế hoạch cải cách mạng lưới hệ thống ngân hàng nhà nước. Nelson Aldrich – người đứng đầu đảng Cộng hòa ở QH đồng thời là chuyên gia tài chính, được chỉ định là quản trị Ủy ban. Ông chỉ huy một cuộc khảo sát tường tận những ngân hàng nhà nước TW Châu Âu và nhận thấy rằng Anh và Đức là hai nước có những ngân hàng nhà nước TW ưu việt hơn hẳn. Năm 1910, Nelson Aldrich tìm kiếm sự trợ giúp từ những ngân hàng nhà nước số 1 của Hoa Kỳ với mong ước dự thảo một kế hoạch hoàn hảo, thiết kế xây dựng cho Hoa Kỳ một mạng lưới hệ thống kinh tế tài chính tiên tiến và phát triển như của Anh và Đức. Ông cùng những nhân viên đại diện thay mặt của những định chế kinh tế tài chính lớn khi đó là J.P. Morgan, Rockefeller, và Kuhn, Loeb và Công ty, dành riêng một tuần đàm đạo tại hòn đảo Jekyll ( ngoài khơi bang Georgia ). Đại diện của Kuhn, Loeb và Công ty là Paul Warburg ( chuyên gia tài chính gốc Đức ) chủ trì việc xác lập những ý cơ bản của Đạo luật Dự trữ liên bang. Aldrich sau đó trình làng kế hoạch của ông về ngân hàng nhà nước TW với tên ” dự luật Aldrich “, đề xuất kiến nghị xây dựng ” Tổ chức Dự trữ liên bang ” ( Federal Reserve Association ). Dự luật này trở thành một phần trong chủ trương của đảng Cộng hòa ở Quốc hội nhưng không được phê chuẩn năm 1911 khi hầu hết QH thuộc về đảng Dân chủ .

Năm 1913, Tổng thống đảng Dân chủ Woodrow Wilson phải tác động để kế hoạch của Aldrich được thông qua dưới sự đỡ đầu của thế lực đảng Dân chủ với tên mới là “Đạo luật Dự trữ liên bang”. Frank Vanderlip, người đã tham gia hội nghị ở đảo Jekyll và là chủ tịch National City Bank viết trong tự truyện của mình rằng “mặc dù kế hoạch về Quỹ dự trữ liên bang của Aldrich đã không được thông qua với cái tên của chính ông, nhưng những điểm cơ bản của nó đều nằm trong dự luật sau này được thông qua“. Tổng thống Wilson đã giành ưu thế trước William Jennings Bryan, người đứng đầu phe ủng hộ nông nghiệp trong đảng. Những người thuộc phe này muốn có ngân hàng trung ương của chính phủ mang đặc quyền in ấn và phát hành giấy bạc mỗi khi Quốc hội cần. Woodrow Wilson thuyết phục rằng giấy bạc của Cục dự trữ liên bang chính là nghĩa vụ của chính phủ, do đó chương trình này phù hợp mong muốn của họ. Những nghị sĩ đại diện miền nam và miền tây được tổng thống thuyết phục rằng hệ thống mới ra đời sẽ phân tán ở 12 vùng và sẽ giảm quyền lực của New York, tăng quyền lực cho các vùng nội địa. (Trên thực tế, Ngân hàng dự trữ liên bang chi nhánh New York trở thành “số một” trong các Ngân hàng dự trữ liên bang. Ví dụ, nó có đặc quyền tiến hành các hoạt động trên thị trường (phát hành trái phiếu, v.v..) dưới sự chỉ đạo của Ủy ban thị trường của Fed). Carter Glass, nghị sĩ đảng Dân chủ ủng hộ nhiệt liệt dự luật và mang về cho Richmond, Virginia quê ông một Ngân hàng dự trữ liên bang khu vực. Bang Missouri có tới hai Ngân hàng dự trữ liên bang khu vực nhờ James A. Reed (đảng Dân chủ).

Quốc hội thông qua “Đạo luật Dự trữ liên bang” cuối năm 1913. Paul Warburg và các chuyên gia xuất sắc khác được chỉ định điều hành hệ thống non trẻ. Fed đi vào hoạt động năm 1915 và đóng vai trò chủ chốt tài trợ các nỗ lực chiến tranh của Mỹ và phe liên minh trong Chiến tranh thế giới thứ nhất.

Tháng 07 năm 1979, Paul Volcker được tổng thống Jimmy Carter chỉ định là quản trị Hội đồng thống đốc của Cục dự trữ liên bang khi lạm phát kinh tế đang ngày càng tăng trầm trọng. Dưới sự chỉ huy của Paul Volcker, những giải pháp trấn áp lạm phát kinh tế đã có hiệu suất cao và tỷ suất lạm phát kinh tế đã giảm nhanh gọn trước năm 1986 .Tháng 01 năm 1987, khi chỉ số lạm phát kinh tế hàng tiêu dùng chỉ là 1 %, Fed công bố không còn sử dụng tổng cung tiền tệ M2 làm khuynh hướng trấn áp lạm phát kinh tế nữa mặc dầu giải pháp này đã rất thành công xuất sắc từ 1979. Trước 1980, lãi suất vay được sử dụng làm xu thế và lạm phát kinh tế khi đó rất cao. Việc sử dụng chỉ số tổng cung tiền tệ M2 sửa chữa thay thế lãi suất vay làm xu thế rất thành công xuất sắc, nhưng Paul Volcker cho rằng nó dễ gây nhầm lẫn .Tháng 08 năm 1987, 07 tháng sau khi biến hóa chủ trương tổng cung tiền tệ, Alan Greenspan sửa chữa thay thế Volcker trên cương vị quản trị Hội đồng thống đốc. Và rồi sau 19 năm chỉ huy Fed rất thành công xuất sắc, lịch sử một thời của ngành kinh tế tài chính quốc tế, Alan Greenspan nghỉ hưu và chỉ định người kế tục mình, Ben Bernanke .

Tính pháp lý và vị trí trong chính quyền sở tại.

Các bộ phận của Cục dự trữ liên bang ( Fed ) có tư cách pháp lý khác nhau .

Hội đồng Thống đốc của Fed là cơ quan độc lập với chính phủ liên bang. Hội đồng không nhận tài trợ của Quốc hội và bảy thành viên của Hội đồng theo cơ chế dân chủ. Thành viên của Hội đồng là độc lập và không phải chấp hành yêu cầu của hệ thống lập pháp cũng như hành pháp. Tuy nhiên, Hội đồng phải gửi báo cáo tới Quốc hội theo định kỳ. Theo luật, thành viên của Hội đồng này chỉ rời chức vụ khi mãn hạn. Hội đồng Thống đốc chịu trách nhiệm việc hình thành và cụ thể hóa chính sách tiền tệ. Nó cũng giám sát và quy định hoạt động của 12 Ngân hàng dự trữ liên bang khu vực và hệ thống ngân hàng Hoa Kỳ nói chung.

Các Ngân hàng dự trữ liên bang (Federal Reserve Banks) về danh nghĩa sở hữu bởi các ngân hàng thành viên (mỗi ngân hàng thành viên giữ cổ phần không có khả năng chuyển nhượng). Theo Tòa án tối cao Mỹ, các Ngân hàng dự trữ liên bang khu vực không phải là công cụ của Chính phủ liên bang, chúng là các ngân hàng độc lập, sở hữu tư nhân và hoạt động theo luật pháp ở địa phương. Phán quyết trên cũng cho rằng, các Ngân hàng dự trữ liên bang khu vực có thể được coi là công cụ của Chính phủ liên bang theo một số mục đích nhất định. Trong một phán quyết khác ở tòa án cấp bang, sự khác biệt giữa Hội đồng thống đốc và các Ngân hàng được quy định rõ ràng.

Các ngân hàng nhà nước chiếm hữu Ngân hàng dự trữ liên bang khu vực là của tư nhân và rất nhiều trong số đó có CP phát hành trên thị trường .Giấy bạc do Fed phát hành là nguồn cung tiền tệ và chúng được đưa vào lưu thông qua những Ngân hàng dự trữ liên bang khu vực .

Vai trò và trách nhiệm.

Ben Bernanke – quản trị thứ 14 của Hội đồng thống đốc Cục Dự trữ Liên bang Hoa Kỳ từ 01/01/2006

Theo Hội đồng thống đốc, Fed có các nhiệm vụ sau:

- Thực thi chính sách tiền tệ quốc gia bằng cách tác động các điều kiện tiền tệ và tín dụng với mục đích tối đa việc làm, ổn định giá cả và điều hòa lãi suất dài hạn

- Giám sát và quy định các tổ chức ngân hàng đảm bảo hệ thống tài chính và ngân hàng quốc gia an toàn, vững vàng và bảo đảm quyền tín dụng của người tiêu dùng

- Duy trì sự ổn định của nền kinh tế và kiềm chế các rủi ro hệ thống có thể phát sinh trên thị trường tài chính

- Cung cấp các dịch vụ tài chính cho các tổ chức quản lý tài sản có giá trị, các tổ chức chính thức nước ngoài, và chính phủ Hoa Kỳ, đóng vai trò chủ chốt trong vận hành hệ thống chi trả quốc gia.

Cấu trúc cơ bản gồm

- Hội đồng thống đốc

- Các Ngân hàng của Fed

- Các ngân hàng thành viên (có cổ phần tại các chi nhánh)

Mỗi ngân hàng Fed khu vực và ngân hàng thành viên của Cục dự trữ liên bang tuân thủ sự giám sát của Hội đồng thống đốc. Bảy thành viên của Hội đồng thống đốc được chỉ định bởi Tổng thống Hoa Kỳ và phê chuẩn bởi Quốc hội. Các thành viên được lựa chọn cho nhiệm kỳ 14 năm (trừ khi bị phế truất bởi Tổng thống) và không phục vụ quá một nhiệm kỳ. Tuy nhiên, một thành viên nếu được chỉ định để phục vụ nốt phần chưa hoàn tất của thành viên khác có thể phục vụ tiếp một nhiệm kỳ 14 năm nữa, ví dụ cựu chủ tịch Hội đồng là Alan Greenspan đã phục vụ 19 năm từ 1987 đến 2006.

Những thành viên hiện thời của Hội đồng thống đốc là :

- Janet Yellen, Chủ tịch

- marketing fee Tam

- Sarah Bloom Raskin

- Jerome H. Powell

- Jeremy C. Stein

( vào ngày 13/10/2012 )Ủy ban thị trường gồm 5 thành viên của Hội đồng thống đốc và 5 đại diện thay mặt từ những Ngân hàng dự trữ liên bang khu vực. Luôn có một đại diện thay mặt của ngân hàng nhà nước Fed tại Quận 2, thành phố Thành Phố New York ( hiện tại là Timonthy Geithner ) là thành viên trong Ủy ban này. Thành viên từ những ngân hàng nhà nước khác được luân phiên theo thời hạn 2 hoặc 3 năm .

Kiểm soát đáp ứng tiền tệ.

Cục dự trữ liên bang trấn áp quy mô nguồn đáp ứng tiền tệ bằng những hoạt động giải trí thị trường mà qua đó Fed mua hoặc cho mượn những loại trái phiếu, sách vở có giá. Những tổ chức triển khai tham gia mua và bán với Fed gọi là người thanh toán giao dịch ưu tiên ( primary dealers ). Tất cả hoạt động giải trí thị trường của Fed ở Hoa Kỳ đều tiến hành tại bàn giao dịch thị trường của Ngân hàng dự trữ liên bang khu vực Thành Phố New York với mục tiêu là đạt được tỷ suất lãi suất vay trái phiếu liên bang gần mới tỷ suất tiềm năng .Lạm phát ở Hoa Kỳ thời hạn 1914 – 2006

Thỏa thuận mua lại.

Thực chất của hoạt động giải trí này là cho vay hoặc đi vay có thế chấp ngân hàng. Để bảo vệ những biến hóa nguồn cung tiền tệ theo chu kỳ luân hồi hoặc trong thời điểm tạm thời, bàn giao dịch thị trường của Ngân hàng dự trữ liên bang Thành Phố New York tham gia những thỏa thuận hợp tác mua lại với những nhà thanh toán giao dịch ưu tiên. Các mua và bán hầu hết là những khoản cho vay thời gian ngắn, có bảo vệ của Fed. Trong ngày thanh toán giao dịch, Fed sẽ đặt tiền vào thông tin tài khoản của người thanh toán giao dịch và nhận thế chấp ngân hàng ( là những sách vở ghi nhận chiếm hữu như CP, trái phiếu, v.v.. ). Khi hết hạn thanh toán giao dịch, quy trình diễn ra ngược lại Fed hoàn trả sàn chứng khoán và nhận lại tiền cùng lãi. Thời hạn thanh toán giao dịch hoàn toàn có thể biến hóa từ 1 ngày ( cho vay qua đêm ) tới 65 ngày, hầu hết thanh toán giao dịch là cho vay qua đêm và 14 ngày .Bởi những thanh toán giao dịch làm tăng quỹ dự trữ của ngân hàng nhà nước trong thời hạn ngắn, chúng tăng nguồn cung tiền tệ. Hiệu quả của hoạt động giải trí này là trong thời điểm tạm thời bởi những thanh toán giao dịch sẽ đáo hạn, tác động ảnh hưởng dài hạn là dự trữ ngân hàng nhà nước giảm đi bởi lãi suất vay của thanh toán giao dịch ( lãi suất vay một ngày của tỷ suất 4,5 % / năm là 0,0121 % ). Fed triển khai thanh toán giao dịch này hàng ngày trong 2004 – 2005, ngoài những thanh toán giao dịch lôi cuốn vốn cũng triển khai nhằm mục đích trong thời điểm tạm thời giảm nguồn cung tiền tệ .Trong thanh toán giao dịch thỏa thuận hợp tác bán lại ( reverse repo ), Fed sẽ vay tiền từ những người thanh toán giao dịch ưu tiên bằng cách đặt cọc những sàn chứng khoán cơ quan chính phủ. Khi thanh toán giao dịch đáo hạn, Fed sẽ hoàn trả tiền và những khoản lãi .

Giao dịch mua đứt.

Một công cụ khác của bàn giao dịch thị trường là mua đứt. Trong thanh toán giao dịch này, Cục dự trữ liên bang mua lại trái phiếu chính phủ nước nhà và phân phối giấy bạc mới vào thông tin tài khoản của người thanh toán giao dịch đặt tại Fed. Bởi hoạt động giải trí này là mua đứt nên tăng cung tiền tệ lâu bền hơn nhưng khi trái phiếu hết hạn khoản lãi vẫn được thu, thường thì là 12-18 tháng .Từ những năm 1980, Cục dự trữ liên bang cũng bán quyền mua trái phiếu chính phủ nước nhà ở mức lãi suất vay cao. Việc bán quyền mua này giảm nguồn cung tiền tệ bởi những nhà thanh toán giao dịch ưu tiên sẽ bị khấu trừ thông tin tài khoản dự trữ của họ đặt tại Fed, do đó mà quy trình tạo ra tiền lưu thông bị hạn chế .

Thực hiện chủ trương tiền tệ.

- Mua và bán trái phiếu chính phủ: Khi Cục dự trữ liên bang (Fed) mua trái phiếu chính phủ, tiền được đưa thêm vào lưu thông. Bởi có thêm tiền trong lưu thông, lãi suất sẽ giảm xuống và chi tiêu, vay ngân hàng sẽ gia tăng. Khi Fed bán ra trái phiếu chính phủ, tác động sẽ diễn ra ngược lại, tiền rút bớt khỏi lưu thông, khan hiếm tiền sẽ làm tăng lãi suất dẫn đến vay nợ từ ngân hàng khó khăn hơn. (Xem thêmNghiệp vụ thị trường mở)

- Quy định lượng tiền mặt dự trữ: Ngân hàng thành viên cho vay phần lớn lượng tiền mà nó quản lý. Nếu Fed yâu cầu các ngân hàng này phải dự trữ một phần lượng tiền này, khi đó phần cho vay sẽ giảm đi, vay mượn khó hơn và lãi suất tăng lên. (Xem thêm Tỷ lệ dự trữ bắt buộc)

- Thay đổi lãi suất của khoản vay từ Fed: Các ngân hàng thành viên của Fed vay tiền từ Fed để trang trải các nhu cầu ngắn hạn. Lãi suất mà Fed ấn định cho các khoản vay này gọi là lãi suất chiết khấu. Hoạt động này có ảnh hưởng, tuy nhỏ hơn, về số lượng tiền các thành viên sẽ được vay. (Xem thêm Lãi suất chiết khấu)

Tỷ lệ chiết khấu.

Cục dự trữ liên bang thực hiện chính sách tiền tệ chủ yếu bằng cách định hướng “lãi suất quỹ vốn tại Fed”. Đây là tỷ lệ các ngân hàng ấn định với nhau cho khoản vay qua đêm các quỹ đặt cọc tại Cục dự trữ liên bang. Tỷ lệ này do thị trường quyết định chứ Fed không ép buộc. Tuy vậy, Fed sẽ cố gắng tác động tỷ lệ này ở con số phù hợp với tỷ lệ mong muốn bằng cách bổ sung hoặc hạn chế nguồn cung tiền tệ thông qua hoạt động của nó trên thị trường.

Cục dự trữ liên bang còn ấn định tỷ suất chiết khấu – lãi suất vay mà những ngân hàng nhà nước thương mại phải trả khi vay tiền từ Fed. Tuy nhiên, những ngân hàng nhà nước thường lựa chọn cách vay quỹ đặt cọc tại Fed từ một ngân hàng nhà nước khác mặc dầu lãi suất vay này cao hơn tỷ suất chiết khấu của Fed. Lý do của cách lựa chọn này là việc vay tiền từ Fed mang tính công khai minh bạch thoáng rộng, nó sẽ đưa đến quan tâm của công chúng về năng lực thanh khoản và mức độ an toàn và đáng tin cậy của ngân hàng nhà nước đang đi vay .

Cả hai tỷ lệ trên chi phối lãi suất ưu đãi, là tỷ lệ thường cao hơn 3% so với “lãi suất quỹ vốn tại Fed”. Lãi suất ưu đãi là tỷ lệ mà các ngân hàng tính lãi đối với khoản vay của những khách hàng tin cậy nhất.

Ở mức lãi suất vay thấp, những hoạt động giải trí kinh tế tài chính được thôi thúc vì ngân sách đi vay thấp, do đó mà người tiêu dùng và những doanh nghiệp tăng cường mua và bán. Ngược lại, lãi suất vay cao đưa đến ngưng trệ kinh tế tài chính vì ngân sách đi vay cao hơn. ( Xem thêm bài chủ trương tiền tệ ) .

Cục dự trữ liên bang thường điều chỉnh “lãi suất quỹ vốn tại Fed” mỗi lần ở mức 0,25% hoặc 0,5%. Từ năm 2001 đến giữa năm 2003, Fed hạ lãi suất 13 lần, từ 6,25% xuống 1% nhằm chống lại xu hướng suy thoái kinh tế. Tháng 11 năm 2002, lãi suất do Fed điều chỉnh chỉ còn 1,75% và nhiều mức thấp hơn cả tỷ lệ lạm phát. Ngày 25/03/2003, “lãi suất quỹ vốn tại FED” tụt xuống mức 1%, con số thấp nhất kể từ tháng 07 năm 1958 – 0,68%. Bắt đầu từ giữa tháng 06/2004, Cục dự trữ liên bang bắt đầu nâng lãi suất định hướng 17 lần liên tục lên 5,25% ngày 08/08/2006.

Có thể, Fed cũng đã nỗ lực những hoạt động giải trí mua và bán trên thị trường nhằm mục đích đổi khác tỷ suất cho vay dài hạn, tuy nhiên năng lượng của nó yếu hơn rất nhiều những định chế kinh tế tài chính tư nhân .

Các ngân hàng nhà nước dự trữ liên bang khu vực và ngân hàng nhà nước thành viên.

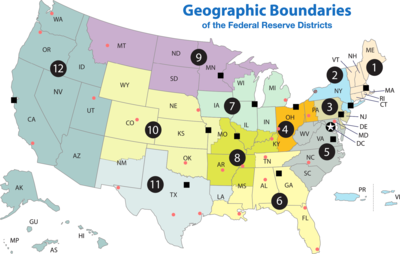

Bản đồ những khu vực quản trị của những ngân hàng nhà nước Fed khu vực

Bản đồ những khu vực quản trị của những ngân hàng nhà nước Fed khu vực

Các ngân hàng khu vực dự trữ liên bang khu vực được thành lập bởi Quốc hội là các chi nhánh của hệ thống ngân hàng trung ương, có tổ chức giống một tổ chức tư nhân. Ví dụ, cổ phần của ngân hàng dự trữ liên bang khu vực do các ngân hàng thành viên sở hữu. Việc sở hữu cổ phần này khác với sở hữu cổ phần công ty thông thường. Các ngân hàng dự trữ liên bang khu vực hoạt động không vì lợi nhuận và việc sở hữu cổ phần của nó là điều kiện để trở thành ngân hàng thành viên. Cổ phần không thể mua bán hay thế chấp. Cổ tức ấn định là 6% một năm. Đứng về mặt tài sản, ngân hàng Fed New York là ngân hàng lớn nhất với phạm vi hoạt động là quận 2 tiểu bang New York, thành phố New York, Puerto Rico và quần đảo Virgin thuộc Hoa Kỳ.

Cổ tức được trả dưới dạng khoản bù vào lãi suất vay cho phần dự trữ thiếu vắng được giữ tại Fed. Theo pháp luật của pháp luật, mỗi ngân hàng nhà nước phải duy trì tỷ suất dự trữ bắt buộc mà phần đông đặt tại Fed. Cục dự trữ liên bang không trả lãi suất vay cho những khoản dự trữ này .

Các ngân hàng nhà nước dự trữ liên bang khu vực.

Mỗi ngân hàng nhà nước Fed khu vực được ký hiệu bằng vần âm. Những vần âm này in trên giấy bạc mà chúng phát hành

Quy định về tỷ suất dự trữ.

Cục dự trữ liên bang ấn định tỷ lệ dự trữ bắt buộc – phần trăm số tiền ký gửi tại ngân hàng mà ngân hàng phải giữ lại hoặc gửi tại Fed để sẵn sàng chi trả các nhu cầu rút tiền. Quy định này trực tiếp giới hạn khả năng cho vay của các ngân hàng vì khoản dự trữ này phải luôn được duy trì. Trong trường hợp khoản dự trữ này tụt xuống, ngân hàng phải tiến hành vay lẫn nhau hoặc vay của Fed để đảm bảo tỷ lệ dự trữ.

Source: http://139.180.218.5

Category: Thuật ngữ đời thường